【貯まるお金のしくみ作り】お金を貯めるポイントとは?消費・浪費・投資の分類の仕方、グラフでわかりやすく解説!

2025年、今年こそお金を貯める家計体質にしていきたいあなた。せっかくなら現状のあなたの家計状態を消費・浪費・投資について徹底見直ししてみませんか!今回はモデル家庭を参考にグラフで解説!消費でのお金の使い方、浪費でのお金の使い方を一度整理。是非あなたの家計状況と比較し、貯まるお金のしくみを作ってみてはいかがでしょう。

【貯まるお金】消費・浪費・投資の分類とは?

今回はこれからお金を貯めようと決意しているあなたに、ちょっと別の角度からおうちの家計の見直し方についてご紹介します。 消費・浪費・投資の分類について一度洗い出し をしてみることから始めてみましょう。

【貯まるお金】消費の分類に含まれるもの

あるモデル世帯で消費の内容をみてみましょう。

【貯まるお金】消費の平均的な金額

A家モデル世帯

| モデル世帯は、夫30代(正社員) 妻30代(パート) 小学生の子供含む家族4人世帯 |

| 給料 夫 手取り 350,000円 妻 80,000円 合計手取り 430,000円 |

| ボーナス 夫 年間 1,200,000円 妻 なし 合計 |

※ここでの平均的な消費の金額をグラフと表にまとめてみました。

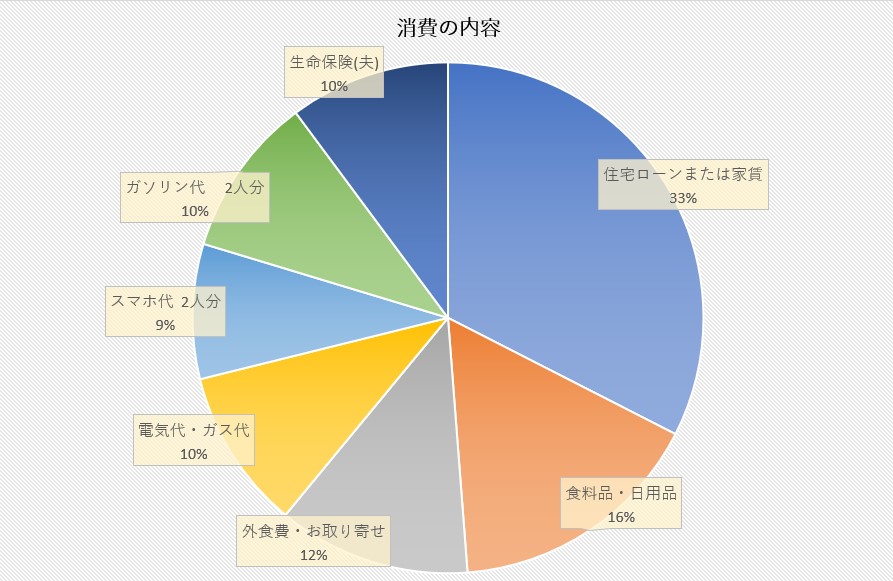

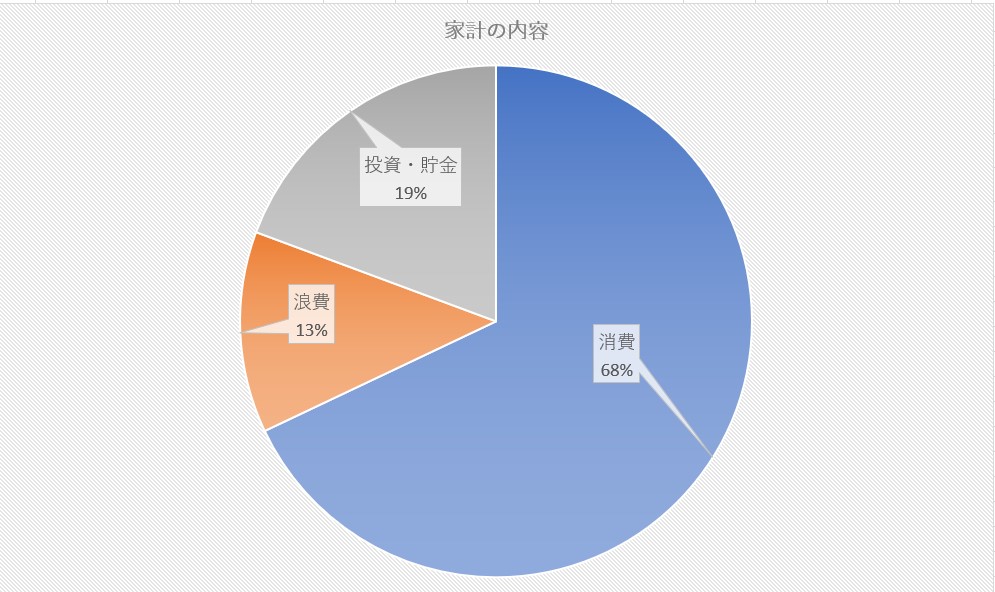

【貯まるお金】平均的な消費(生活費)の円グラフ

| 住宅ローンまたは家賃 | 80,000円 |

| 食料品・日用品 | 40,000円 |

| 外食費&お取り寄せ代 | 30,000円 |

| 電気代・ガス代他 | 25,000円 |

| スマホ代 2人分 | 21,000円 |

| ガソリン代 2人分 | 25,000円 |

| 生命保険 夫 | 25,000円 |

| 合 計 | 246,000円 |

※上記の消費支出内容のグラフより

●食料品、外食、お取り寄せ部分が消費支出全体の3割近くを占めているのがわかります。

消費に含まれるものとして、大きな金額としての住宅ローンや家賃ど。次に食費や日用品、電気やガスの生活インフラの部分となります。移動手段として使うガソリン代や交通費なども含まれるでしょう。その他固定費となってくる保険関係もこの分類に入るのではないでしょうか。

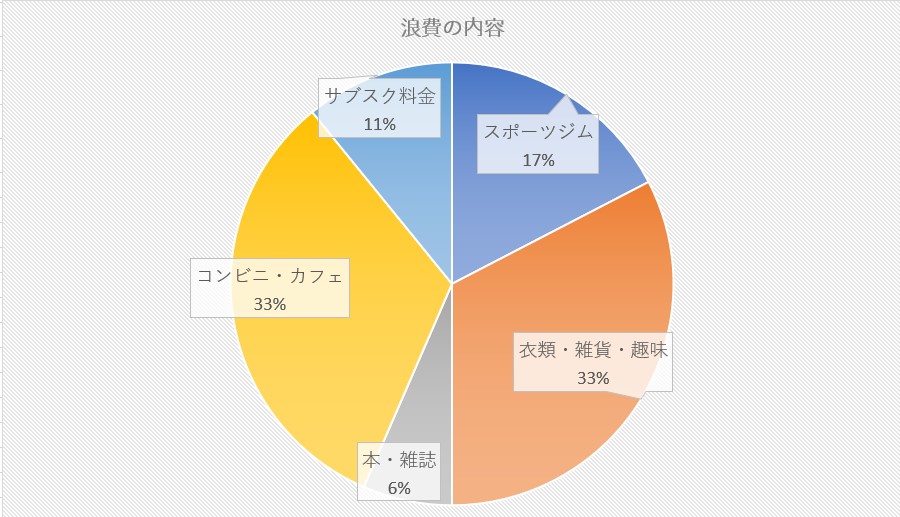

【貯まるお金】浪費に含まれるもの

それでは浪費にはどんなものがあるのでしょう。例えばジムなど会員料、衣類や雑貨、本などの消費、そしてコンビニやカフェ、外食なども含めた交際費などがあげられますが、個人差がもっとも大きいものとなります。

職種によっても大きな差がでる項目となり、接客業の仕事などは必然的に多くなる傾向にあります。ここでの浪費は、すべて夫婦の各おこづかいから算出して計算しています。

【貯まるお金】浪費の平均的な円グラフ

| スポーツジム会員料金 | 8,000円 |

| 衣類や雑貨、趣味に関する備品 | 15,000円 |

| 本や雑誌 | 3,000円 |

| コンビニでの嗜好品、カフェ代金 | 15,000円 |

| 動画や映画のサブスク料金 | 5,000円 |

| 合 計 | 46,000円 |

※上記の浪費の支出内容のグラフより

衣類・雑貨及びコンビニカフェの支出が合わせて浪費支出全体の7割近くを占めています。

【貯まるお金】投資&貯蓄に含まれるもの

投資にはさまざまなものがありますが、今回考えていきたい投資の他貯蓄についても考えてみましょう。資産運用を始める前の習慣として、貯める家計体質を目指して最初の一歩の始め方をご案内します。

ここで貯蓄の平均的な金額を表にまとめてみました。

【貯まるお金】A家の4人家族の投資&貯蓄のグラフ

| 学資保険 2人分 | 30,000円 |

| 積み立て定期 | 10,000円 |

| 積み立てNISA | 30000円 |

| 合 計 | 70,000円 |

| 収入合計 | 430,000円 |

| 消費 | 246,000円 |

| 浪費 | 46,000円 |

| 投資、貯蓄 | 70,000円 |

| 平均支出合計 | 362,000円 |

| ★残り | 68,000円 |

【貯まるお金】生活費の結果からの消費・浪費・投資の割合

教育費など子供の将来の為にしっかりと貯蓄が必要!その上で上記のA家の現在の生活費は、消費内容では食費以外の外食やお取り余せなどは節約の余地がありそうです。1週間ずつのまとめ買いや、作り置きなどで工夫してみるといいでしょう。

また毎月の消費や浪費の内容を見直しを行いながら、余剰金となっている7万円近くのお金は貯蓄へ回し、将来の為にも計画的な家庭運営を目指していく必要があります。

【貯まるお金】未来の家計を創るための指標とは?

ここからは、上記の現状の生活費を基準としたこれからのあなたの家計診断について考えてみましょう。貯金や投資に回せるお金の捻出や貯金を殖やしていくためには消費と浪費の2つの部分の見直しが必要です。

生活のインフラの部分の家計費となり、毎月かならず必要となる固定費となります。

電気やガス代の光熱費比較サイトでの見直しの他、食料品や日用品なども買いすぎていたりしないか、在庫管理なども時には必要です。

電気代、ガス代の見直し

電気代、ガス代、水道代金などは通帳からの自動引き落としにして、毎月比較していくことで管理してきましょう。特に電気代の見直し、ガス代の見直しは大きな節約効果があるため、各比較サイトで検討していくといいでしょう。

保険料の見直し

上記の支出の内容から気になることとして、4人家族において保険料の支払いが夫の生命保険のみといった点です。将来に備えての様々なリスクに対応していくためにも、夫と妻2人分の生命保険と医療保険なども視野に掛け捨て保険についても考えていくといいでしょう。

また今回は省略していますが、ボーナスの有効な使い道として、火災保険の支払い方や自働車保険についての見直しも行うことで、大きな節約効果を得ることができます。

保険料の内容別に、保険の比較サイトを利用して、あなたの生活環境に合わせたプランを検討していくといいでしょう。負担の大きい生命保険など、掛け捨ての生命保険に見直していくことで大きく家計負担を減らすことができ、その分貯蓄の金額を増やしていくこともできます。

【PR】火災保険の比較はこちらから

![]()

【貯まるお金】浪費の家計診断

この項目は、家庭の収入や環境によって大きく差の出る項目となります。ジムの会員料金は、通うことなく引き落としが続いていませんか?

サブスク料金は、料金に見合うだけの視聴ができているのでしょうか?

また趣味に関するものや、衣類などは、買いすぎていないでしょうか?

未来の家計を創るために浪費の内容について見直してみるといいでしょう。

コンビニ・カフェ代金

つい立ち寄ってしまいがちなコンビニやカフェ、お小遣いの中で、予算を決めてあなたの新しいルールを習慣化していきましょう。

衣類・雑貨・趣味のモノ

毎月の家計費からつい使いすぎてしまうものとしてあげられるのが、衣類や雑貨そして趣味のモノとなります。こういったものもある程度予算化して、ボーナス時に計画的に購入していくなどの習慣にしていくとよいでしょう。

投資の家計診断

長いコロナ不況を経験したわたしたち。将来の事も考えたリスクへの備えも必要となっています。

月々の家計費を見直して、銀行での貯金やつみたてNISAなどの運用も検討していくといいでしょう。大きなお金を育てていく最初のきっかけとなります。

最後に

いかがでしたか。あなたの家計の中で、消費、投資、浪費についての知識をもつことで、何にいくら必要で、将来に備えたい金額の目標も見えてきます。その中で改めて浪費について考えたとききっと今どんなことを節約しなくてはいけないのか見えてくるでしょう。

こつこつと積み立てたあなたのお金は、将来大きな木に成長し、家族の夢を実現させることができます。