【お金のスリム化】消費、浪費、投資の分岐点!目指そう5年後にプラス300万の貯金を達成できるポイントとは?

2025年、世の中の物価高が止まりません!スーパーで並んでいる食料品や日用品に至るまでの数々…

電気代、ガス代そしてガソリン代までいったいこの先家計はどうなっていくのだろう…そう思っているあなた!

今こそ消費、浪費、投資の分岐点!毎月の節約で、5年後にプラス300万の貯金を達成できるポイントについて見直ししてみませんか。

【お金のスリム化】消費、浪費、投資の選別のポイント

将来あるべきであった理想像はもうすでに過去のこと!

わたしたちはこれから始まる新しい時代を生きていくために消費、浪費、投資の分岐点についてしっかりと見直し、方向転換していく時がきています。

【お金のスリム化】消費の内訳

あなたの暮らしの中で、家計体質を具体的に見ていきしょう。

お金を貯めたいと思っているあなたなら毎月6万円貯金できれば、1年後には72万円、3年後には216万万円、5年後には360万円貯まります。家族の将来のライフステージに必要なお金はしっかりと貯めたいですよね。

【PR】【タイガー魔法瓶公式】いいものと暮らす。温かい、冷たいを守りぬく、タイガーボトル。自分にピッタリなボトルを見つけてマイボトル生活を始めませんか?

![]()

【お金のスリム化】住宅ローン

生活費の中で、番のウエートを占めるのが住宅に関わるお金の住宅ローンの支払いです。せっかく手に入れたマイホームは大切な財産!

また家賃を支払っている場合も家計の比率に収める割合はとても大きな金額となるでしょう。

住宅ローンの支払いは毎月重くのしかかってきます。

そんなあなた!住宅ローンの支払い方法って見直しができるのご存知ですか?

もし住宅ローンの返済金利が、0.1%でも下がったら住宅ローンの支払い合計の差額は、300万から400万の違いが出てくる可能性もあります。

リスケジュールといった方法があります。毎月の返済プランについて金融機関へ一度相談にいってみてはいかがでしょう。

【PR】今こそお金の勉強!マネーセミナーなら【アットセミナー】

![]()

※ リスケジュールとは?

一般的には、“スケジュールを変更する”という意味で使われていますが、金融機関取引上では、リスケ、貸付条件の変更などとも呼ばれており、「融資の返済条件を変更すること」をいいます。具体的には、毎月の返済額の変更や返済期日の変更、利率の変更などを意味します

参照 資金調達ナビ

【お金のスリム化】光熱費

毎月の電気代やガス代、あなたのご家庭ではどれぐらいでしょう。

電気代やガス代についても比較サイトを利用していくといいでしょう。

見直していくことで支出を大きく減らしていくことができるので、早速見つもりをとってみるといいですね。

【お金のスリム化】通信費

通信費には家の固定電話代、家族の携帯代金とこちらもかなりのウエートを占めていそうです。

ネット時代においては、通信費のひとつである固定電話に関しての見方は変わってきたのかもしれません。

家庭をもっていると家族の成長に合わせて大切なお知らせや連絡は、固定電話でかかってくる場合が多いのでないのでしょうか?

そこで見直すべきはスマートフォンのプランとなります。

はたして今まで通りの使い方ができるのかな?っと不安なあなた!

その不安は専門の窓口へ出向くことから…きっとあなたの不安が安心に変わります。

【PR】

![]()

【お金のスリム化】生命保険

生命保険のタイプには終身型と掛け捨て型とがありますが、終身型は掛け金も高く途中に解約してしまうと減額率が高くなってしまいます。

一方手軽に入れる掛け捨ての生命保険は年齢が若ければより安く、毎月の家計負担はかなり軽くなるでしょう。

あなたの会社で入っているケースもありますので、重複しないように調べてから入るようにしましょう。

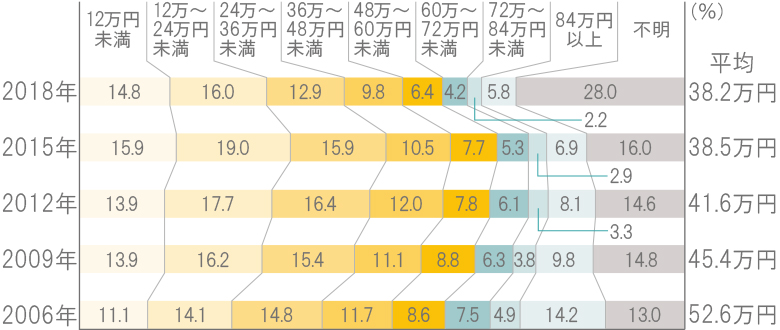

下記のグラフから5年間の推移を平均すると年間の生命保険料は、約40万前後となっており、月に換算すると約3万以上支払っているようです。

生命保険料の年間支払額の平均

出典 第一生命

【お金のスリム化】学資保険

子供が生まれたら、すぐにでも入っておきたい保険となります。やっぱり安心材料として、一家の働き手に万一のことがあっても、保障が続くといった点です。

学資保険として掛け金は選ぶことができますが、子供手当として支給される児童手当をそのまま、掛け金として貯金していくと無理なく子供の教育資金として貯めていくことができます。

【お金のスリム化】医療保険

医療保険については掛け捨てタイプを選ぶ家庭が多いようです。ガン保険も含めて、家族の成長に合わせて柔軟な見直し方をしていくのが望ましいでしょう。

【お金のスリム化】車の保険料

車の保険料についても年間で大きな金額になっていきます。車を所有するから車をリースするといった方法もあります。毎月諸経費込みで一定の金額を支払うといった考え方、物価高の令和の時代、一度検討してみてもいいのではないでしょうか。

【お金のスリム化】車の保険料

自動車ローンは、毎月の住宅ローンについて金額の大きいものとなります。

一台だけではなく、家族と使用していく場合、2台とも自動車ローンにした場合はボーナス併用での支払いとなりやすく、家計支出に与える影響は大きくなります。

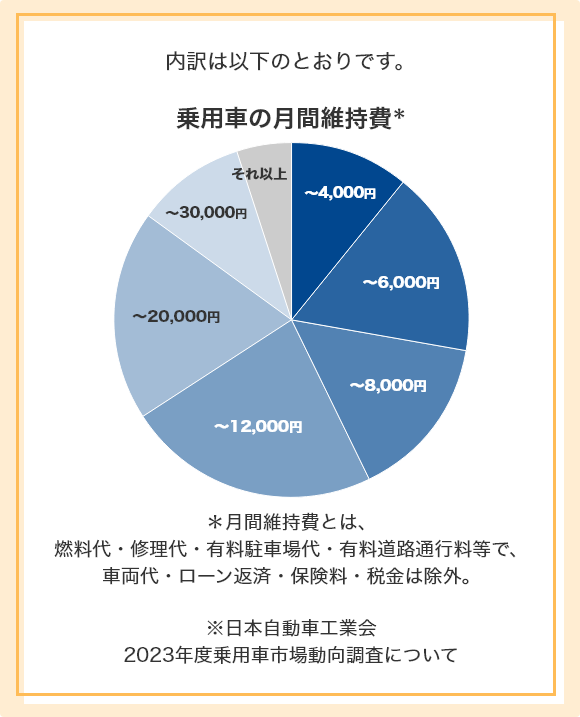

左の表をご覧ください。1台あたりの車にかかるメンテナンス代は、なんとおよそ20万円!という数字には驚きです。もしあなたの家庭で2台車を所有しているとしたら、年間でおよそ50万円近くにもなつてしまいますね。

出典 ハマシェルジェ

【お金のスリム化】浪費の内訳

家計の消費にはどんなものがあるのでしょう。消費内容は各家庭の家族構成や環境によっても違いがでてくるでしょう。

消費にはどんなものがありどれぐらいの支出をしているのか一度確認をしておくことをおすすめします。

会員制のクラブやサブスク料金など今こそしっかりと見える化する習慣が大切です。

【お金のスリム化】駐車場代

駐車場代は住宅状況によってかわりそうですが家賃を支払ってのお住まいの場合は、駐車場代は別に支払うパターンがあるでしょう。

また通勤に車を使用していく場合も別途駐車料金が必要となります。

【お金のスリム化】新聞代

新聞代はネット時代の昨今では、取らない選択をしている家庭もおおいようですが、仕事や勉強を学んでいく中で必要な情報網となっています。新聞に代わる手段としてネットの情報だけで補えるのかどうか検討が必要でしょう。

消費のシミュレーション結果から

住宅ローン、光熱費、通信費、保険料などシミュレーションで見直し結果

おおよそ住宅ローンで月10,000円、電気代で月4,000円、通信費で一人5,000円、保険料で月15000円、食費と日用品で月20,000円、減らしていけるといった結果となります。

月合計で54000円の節約で、なんと年間で約640,000円、驚きの節約効果!

どうでしょう。5年後にプラス300万円の貯金を達成できるのも夢ではなくなります。

あなたの行動で変わる未来、せっかくなら未来のお金を育てるためのプラン作りをされたらいいですね。

新つみたてNISAの記事はこちらへどうぞ